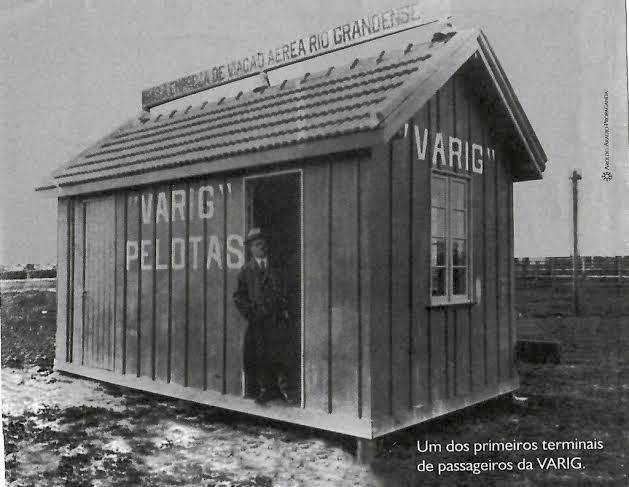

Negócios

Investidores podem se animar com novas parcerias da Embraer

Potenciais novas parcerias podem servir de gatilho para as ações da Embraer (EMBR3). Segundo o BTG Pactual (BPAC11), os investidores devem, no futuro, prestar atenção em possíveis acordos firmados entre a companhia de aviação e outros fabricantes depois que o negócio com a Boeing fracassou.

“Este é o principal risco positivo para a nossa tese”, afirmaram os analistas do banco, em relatório divulgado ontem.

A Embraer apresentou seus resultados do primeiro trimestre do ano, que foram recebidos com certa cautela pelo mercado. Para o BTG, os números vieram mistos, com resultados financeiros melhores que o esperado e números operacionais abaixo das estimativas.

A Ágora Investimentos teve uma leitura pouco animadora sobre os resultados. A corretora destacou a fraca lucratividade da aviação comercial como principal responsável pelo desempenho negativo dos números consolidados.

“Margens menores, especialmente na aviação comercial, impactaram o Ebitda ajustado, que ficou abaixo da estimativa do [Bradesco] BBI em 90% e do consenso em 67%, reportando uma margem Ebitda ajustada de 2,2%, versus 10,2% no primeiro trimestre de 2020 e 9,4% no quarto trimestre de 2020″, disse o time de research da Ágora.

A Embraer anunciou um novo pedido de 30 E195-E2s para um cliente não divulgado, com entregas a partir de 2022. A notícia é positiva, na opinião da Ágora, e está em linha com a estimativa dos analistas de 50 pedidos potenciais de aeronaves neste ano.

“Novos pedidos devem ser anunciados nos próximos trimestres para também manter seu ‘book-to-bill’ (relação pedido em carteira/faturamento) acima de 1x em 2021”, acrescentou.

Por ora, a Ágora decidiu manter a recomendação de venda para a ação da Embraer, com preço-alvo estimado para 2021 de R$ 6,60, devido ao adiamento das entregas de aeronaves, ao cenário competitivo e a um valuation pouco atraente.

O BTG, considerando a baixa visibilidade dos volumes da aviação comercial no curto prazo, seguiu com classificação neutra e preço-alvo de R$ 10,40 para o papel.